Controlling ohne Controller: Wie kleine Teams trotzdem professionell steuern

Viele mittelständische Unternehmen stehen vor einem strukturellen Dilemma:Die Komplexität nimmt zu, die Verantwortung liegt beim Geschäftsführer – ...

5 min read

Claas Eimer

:

10.02.2026

Claas Eimer

:

10.02.2026

Banken finanzieren nicht die Vergangenheit, sondern die erwartete Zukunft eines Unternehmens. Ein professionelles Controlling-System liefert dafür die entscheidende Grundlage: transparente Zahlen, belastbare Forecasts und nachvollziehbare Szenarien. Unternehmen, die ihre Finanzsteuerung im Griff haben, verbessern nicht nur ihre Gesprächsposition gegenüber Banken, sondern auch ihr internes Bankenrating – und damit ihre Kreditfähigkeit und Konditionen.

Viele Unternehmer gehen noch immer davon aus, dass Banken ihre Kreditentscheidungen primär auf Basis von Jahresabschlüssen treffen. Diese sind zwar weiterhin relevant, bilden jedoch lediglich die Vergangenheit ab. Für Banken ist entscheidend, wie sich ein Unternehmen zukünftig entwickeln wird und wie gut es in der Lage ist, auf Abweichungen zu reagieren.

Die zentrale Frage lautet daher nicht, wie das letzte Geschäftsjahr verlaufen ist, sondern ob das Unternehmen seine finanzielle Entwicklung versteht, prognostizieren und aktiv steuern kann. Genau an diesem Punkt wird Controlling zum entscheidenden Vertrauensfaktor.

Aus Bankensicht lautet die zentrale Frage nicht:

„Wie war das Ergebnis im letzten Jahr?“

sondern:

„Wie gut ist dieses Unternehmen in der Lage, seine künftige finanzielle Entwicklung zu steuern?“

Dies ist verständlich, denn aus Sicht der Banken geht es bei der Kreditvergabe auch um die Minimierung des Ausfallrisikos. Um das Risiko zu minimieren ist der Blick in die Zukunft (wird das Unternehmen ausreichend Gewinne erzielen können, um den Kredit zu tilgen) wichtiger als der Blick in die Vergangenheit.

Genau hier setzt professionelles Controlling an. Es zeigt, dass der Unternehmer seine wirtschaftliche Realität versteht, Risiken erkennt und aktiv steuert – ein entscheidender Faktor für jede Finanzierungsentscheidung.

Banken bewerten Unternehmen nicht nur anhand einzelner Kennzahlen, sondern anhand ihrer Steuerungs- und Prognosefähigkeit. Ein belastbares Controlling-System zeigt der Bank, dass finanzielle Transparenz nicht zufällig entsteht, sondern systematisch. Es macht deutlich, dass Ergebnis, Liquidität und Finanzierung nicht isoliert betrachtet werden, sondern logisch miteinander verknüpft sind.

Banken bewerten dabei weniger einzelne Kennzahlen als vielmehr das Gesamtbild: Wie aktuell sind die Zahlen? Sind Annahmen nachvollziehbar? Gibt es einen regelmäßigen Forecast? Werden Risiken frühzeitig erkannt? Ein Unternehmen, das diese Fragen überzeugend beantworten kann, wird aus Banksicht als steuerungsfähig wahrgenommen – ein entscheidender Vorteil in jeder Finanzierungssituation.

Ein belastbares Controlling-System signalisiert:

Für Banken bedeutet das: geringere Unsicherheit.

Und geringere Unsicherheit ist aus Banksicht gleichbedeutend mit geringerem Risiko.

Das Vertrauen entsteht auch dadurch, dass alle gewünschten Zahlen ad hoc verfügbar und Sie jederzeit aussagefähig sind. So strahlen Sie eine hohe Souveränität und Kompetenz aus. Ein modernes Controlling-System versetzt Sie automatisch in diese komfortable Position.

Dieser Blog-Artikel beschreibt, was ein Controlling-System überhaupt ist und welche Vorteile gerade in KMU mit dem Einsatz verbunden sind: www.companyon.de/blog/was-ist-ein-finanz-controlling-system-und-warum-ist-es-fuer-kmu-strategisch-unverzichtbar

Ein zentraler, häufig unterschätzter Aspekt ist das interne Bankenrating. Dieses Rating entscheidet maßgeblich über Kreditlinien, Zinssätze, Laufzeiten und Sicherheitenanforderungen. Neben quantitativen Kennzahlen wie Eigenkapitalquote oder Cashflow fließen zunehmend qualitative Faktoren in die Bewertung ein.

Dazu zählen unter anderem die Qualität der Unternehmensplanung, die Aktualität von Forecasts, die Transparenz der Liquiditätssteuerung sowie der Umgang mit Abweichungen.

Dieses Rating beeinflusst direkt:

Neben quantitativen Kennzahlen (z. B. Eigenkapitalquote, Cashflow) fließen auch qualitative Faktoren in das Rating ein, unter anderem:

Ein professionelles Controlling-System wirkt hier positiv, weil es genau diese qualitativen Kriterien erfüllt. Unternehmen mit belastbarer Planung und laufender Prognose werden als steuerungsfähig und vorausschauend eingestuft – ein klarer Vorteil im Ratingprozess.

In der Praxis findet der Banktermin häufig erst dann statt, wenn die Liquidität bereits unter Druck steht. Aus Bankensicht ist das der ungünstigste Zeitpunkt:

Ein professionelles Controlling-System erkennt Liquiditätsengpässe hingegen Monate im Voraus. Monatliche Liquiditätsforecasts, gespeist aus aktuellen Buchhaltungsdaten, zeigen frühzeitig:

So wird aus einem Krisengespräch ein strategisches Vorbereitungsgespräch. Statt einen hektischen Banktermin aus einer akuten finanziellen Notlage heraus zu vereinbaren sind Sie in der Lage, einen Termin mit langer Vorlaufzeit und perfekt vorbereitet durchzuführen.

Ein professionell vorbereiteter Banktermin unterscheidet sich grundlegend von einem Rechtfertigungsgespräch. Unternehmen mit funktionierendem Controlling können ihre erwartete Entwicklung strukturiert darstellen, Risiken einordnen und konkrete Maßnahmen erläutern. Das Gespräch verlagert sich weg von der Vergangenheit hin zur Frage, wie das Unternehmen künftig gesteuert wird.

Ein Controlling-System liefert dafür die notwendige Grundlage: aktuelle Zahlen, konsistente Forecasts und transparente Annahmen. Auch kritische Nachfragen lassen sich sachlich beantworten, da alle Auswertungen auf einem integrierten Datenmodell basieren.

Unternehmen mit funktionierendem Controlling können:

Das Gespräch verlagert sich dadurch von der Vergangenheit in die Zukunft – genau dort, wo Banken entscheiden.

Natürlich können Liquiditätsengpässe und damit die Notwendigkeit für die Aufnahme eines neuen Kredites aufgrund einer wirtschaftlichen Schwäche entstehen: Die Kosten steigen stärker als erwartet, Kundenaufträge verschieben sich. Was häufig übersehen wird, ist dass es auch positive Geschäftsentwicklungen gibt, die zu einem kurzfristigen Liquiditätsengpass und einem Finanzierungsbedarf führen.

Dieser Blogartikel beschreibt dies ausführlicher: www.companyon.de/blog/warum-unternehmen-zahlungsunfähig-werden-obwohl-sie-profitabel-sind

Projektvorfinanzierung

Bei der Projektvorfinanzierung etwa – im Maschinenbau, Baugewerbe oder bei IT-Projekten – fallen hohe Vorleistungen an, während Zahlungseingänge erst zeitversetzt erfolgen. Ein integrierter Liquiditätsforecast macht sichtbar, wie hoch der temporäre Finanzierungsbedarf ist, wann Rückflüsse zu erwarten sind und wie sich dies auf bestehende Kreditlinien auswirkt. Die Bank finanziert nicht pauschal, sondern auf Basis eines nachvollziehbaren Modells.

Ein integrierter Liquiditätsforecast zeigt:

Die Bank finanziert nicht mehr pauschal, sondern auf Basis eines nachvollziehbaren Liquiditätsmodells.

Saisonfinanzierung im Handel

Ähnlich verhält es sich bei der Saisonfinanzierung im Handel, etwa beim Einkauf von Saisonkollektionen. Controlling zeigt hier saisonale Liquiditätsausschläge, Lagerbindung und Abverkaufszeiträume transparent auf. Das erhöht die Bereitschaft der Bank, temporäre Finanzierungsspielräume zu schaffen, da Rückführung und Risiko klar erkennbar sind.

Ein professionelles Controlling macht sichtbar:

Das erhöht die Bereitschaft der Bank, temporäre Kreditlinien einzuräumen – oft zu besseren Konditionen.

Wachstums- und Investitionsfinanzierung

Auch bei Investitions- und Wachstumsfinanzierungen spielt Controlling eine zentrale Rolle. Banken interessieren sich weniger für Optimismus als für belastbare Szenarien. Best-, Base- und Worst-Case-Betrachtungen zeigen, dass Risiken erkannt und steuerbar sind – ein entscheidender Punkt für die Kreditentscheidung.

Ein Controlling-System unterstützt durch:

So wird deutlich: Risiken sind bekannt – und steuerbar.

Dieser Blog-Artikel skizziert die Vorteile einer Planung in Szenarien, um zum Beispiel die Bandbreite des Best- und Worst-Case aufzeigen zu können. Dies schafft zusätzliches Vertrauen im Bankgespräch, da Sie dokumentieren können, auch positive wie vor allem negative Eventualitäten bedacht zu haben: www.companyon.de/blog/szenarioplanung-im-mittelstand-so-meistern-sie-unsicherheiten-bei-umsatz-kosten-und-liquiditaet

In der heutigen Bankenpraxis erwarten Kreditinstitute aktuelle, konsistente und nachvollziehbare Informationen. Dazu gehören nicht nur GuV- und Liquiditätsübersichten, sondern vor allem regelmäßige Forecasts, die zeigen, wie sich Ergebnis und Liquidität voraussichtlich entwickeln.

Wichtig ist dabei nicht die absolute Präzision, sondern die Struktur: Welche Annahmen liegen zugrunde? Wie wirken sich Änderungen aus? Können Szenarien plausibel erläutert werden? Ein Controlling-System unterstützt genau diese Anforderungen und schafft eine verlässliche Gesprächsbasis.

In der Praxis erwarten Banken zunehmend:

Statische Excel-Listen stoßen hier schnell an Grenzen – insbesondere, wenn Nachfragen entstehen oder Szenarien spontan angepasst werden sollen.

Warum Excel als Basis für ein Controlling-System schnell an seine Grenzen stößt thematisiert dieser Artikel: www.companyon.de/blog/warum-excel-in-der-unternehmensplanung-an-seine-grenzen-stoesst

KMU stehen in der Bankenkommunikation vor strukturellen Herausforderungen. Geschäftsführer sind stark in das Tagesgeschäft eingebunden, Zeit für umfangreiche Vorbereitung ist knapp und eine eigene Controlling-Abteilung existiert häufig nicht.

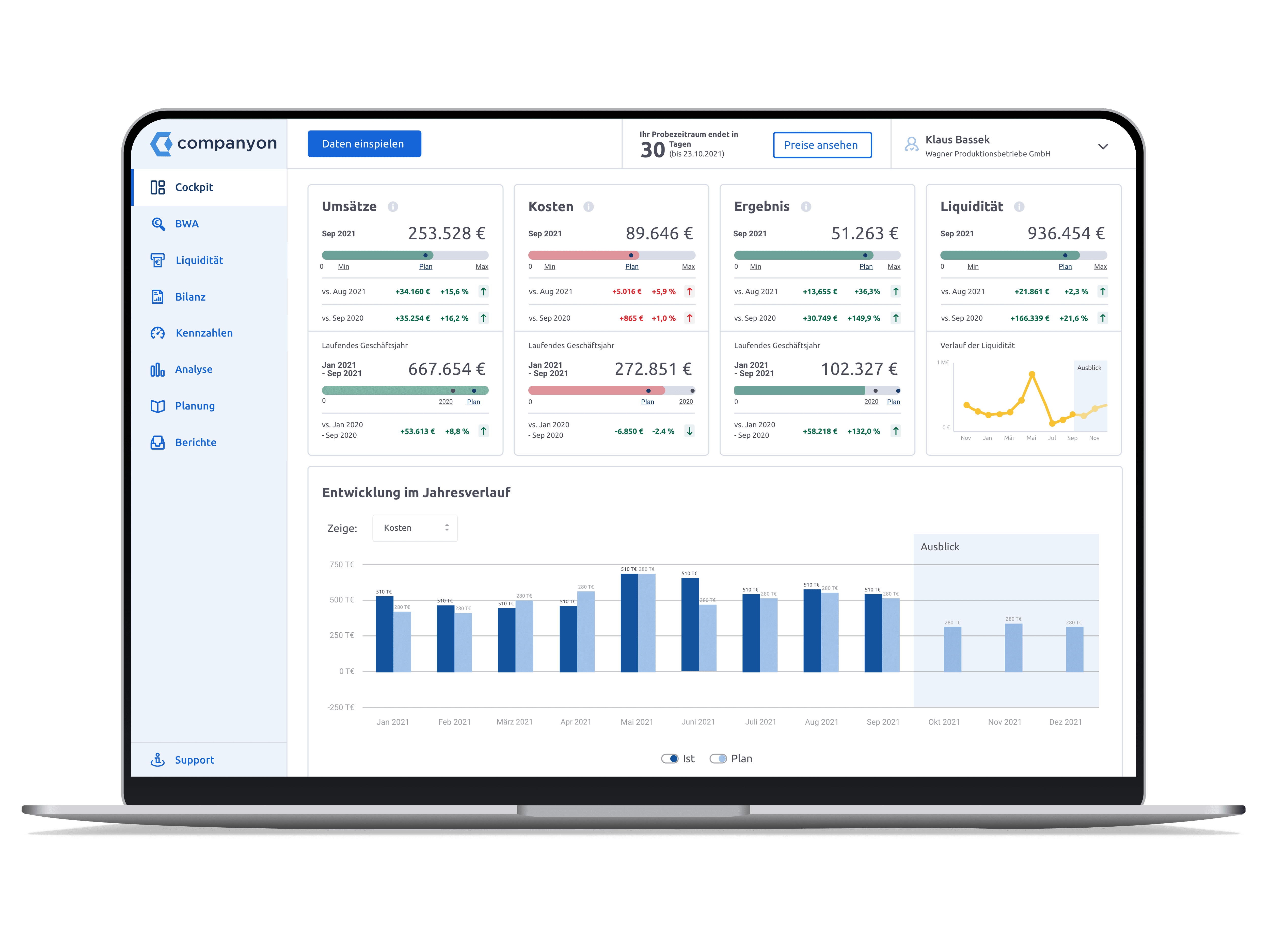

Ein professionelles Controlling-System wirkt hier entlastend. Es reduziert manuellen Aufwand, stellt jederzeit aktuelle Zahlen bereit und ermöglicht eine effiziente Vorbereitung auf Banktermine. Controlling wird so nicht zur Zusatzaufgabe, sondern zu einem festen Bestandteil der Unternehmenssteuerung.

KMU stehen in der Bankenkommunikation vor besonderen Herausforderungen:

Ein gut aufgesetztes Controlling-System wirkt hier als Multiplikator:

Ein intuitiv zu nutzendes Controlling-System schafft eine sehr gute Grundlage für Bankgespräche, die so auch für Nicht-Betriebswirte souverän geführt werden können: www.companyon.de/blog/controlling-für-geschäftsführer-ohne-bwl-studium-worauf-es-wirklich-ankommt

Banken finanzieren Unternehmen, die ihre Zukunft verstehen, erklären und steuern können.

Ein professionelles Controlling-System macht genau das sichtbar – intern wie extern.

Es verbessert:

Oder kurz gesagt:

Gutes Controlling ist nicht nur interne Steuerung. Es ist ein strategischer Hebel für bessere Finanzierung.

Viele mittelständische Unternehmen stehen vor einem strukturellen Dilemma:Die Komplexität nimmt zu, die Verantwortung liegt beim Geschäftsführer – ...

Kurzfassung (TL;DR) Die Einführung und Nutzung eines wirksamen Controlling-System im Mittelstand müssen gar nicht komplex sein oder in einem...

Ist mein Unternehmen für Controlling nicht zu klein? Im Gegenteil, gerade kleinere Unternehmen profitieren von einer intelligenten Controlling-Lösung.