BWA 1: Umsatz und Rohertrag steuern

Die unternehmensindividuelle BWA: 1. Umsatz und Rohertrag steuern (Teil 2 der Beitragsreihe zur BWA) Das „Vorläufige Ergebnis“ der monatlichen...

BWA 2: Kostentreiber erkennen, Kosten steuern

Nach Umsatz, Wareneinsatz und Rohertrag (zum Artikel) folgt in der BWA der „Kostenblock“. Die Kosten sind das zweite große Steuerungsthema. Aber was sind „die Kosten“? Die BWA bietet dafür eine Gliederung in bestimmte Kostengruppen an. Diese Gliederung ist eine gute Basis. Allerdings gilt auch hier: Wichtig ist die Prüfung, ob die normale Kostengliederung der BWA wirklich die individuelle Kostenstruktur des Unternehmens widerspiegelt? Wenn dies nicht so ist, so kann und sollte die Kostengliederung auf das Unternehmen angepasst, also individualisiert werden. Auch für die Kostenseite gilt: Die Struktur der BWA ist veränderbar – Sie können diese an die Bedürfnisse Ihres Unternehmens anpassen. Es gilt der Satz: Alles ist möglich!

Die normale Kostengliederung der BWA

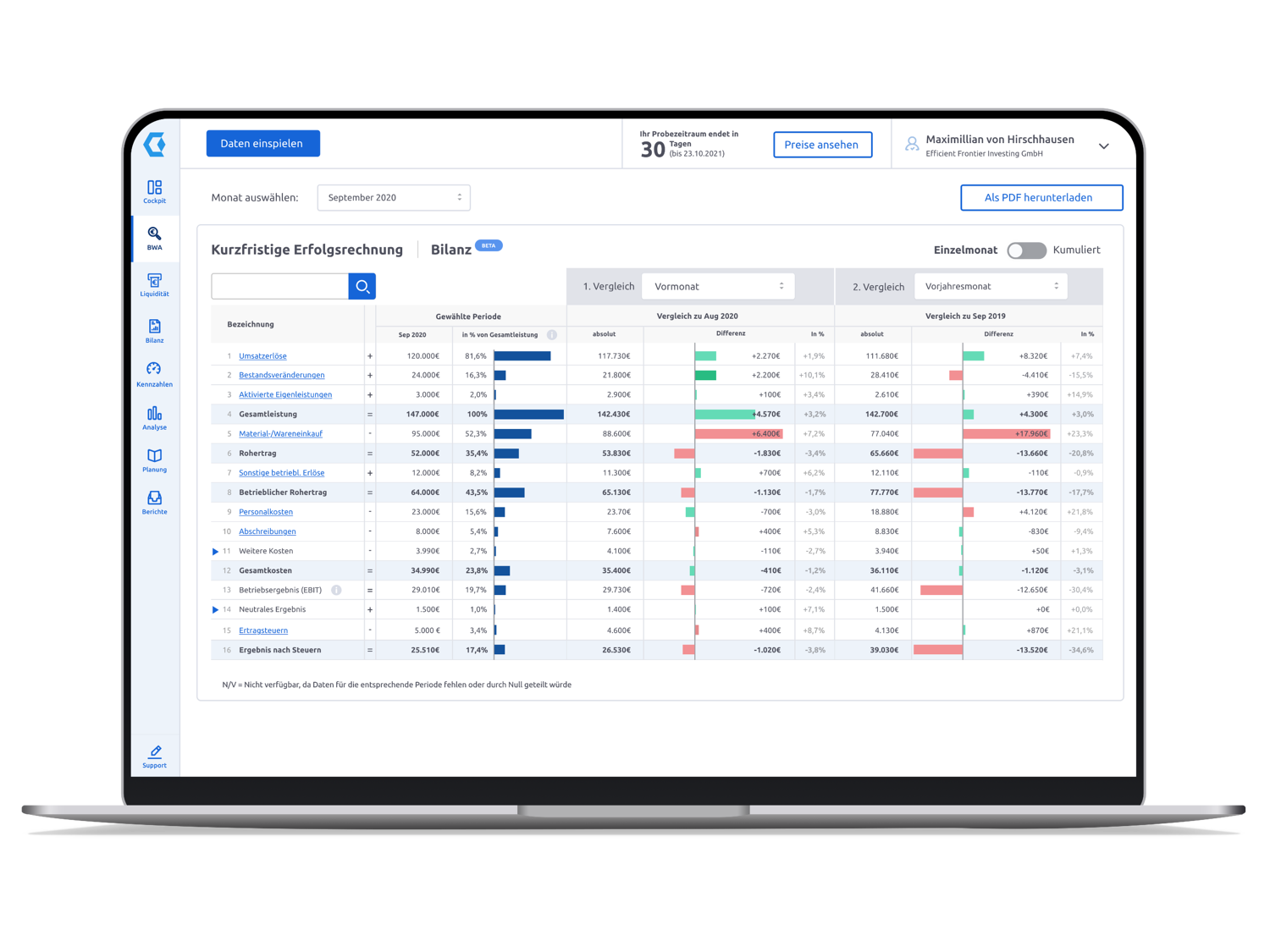

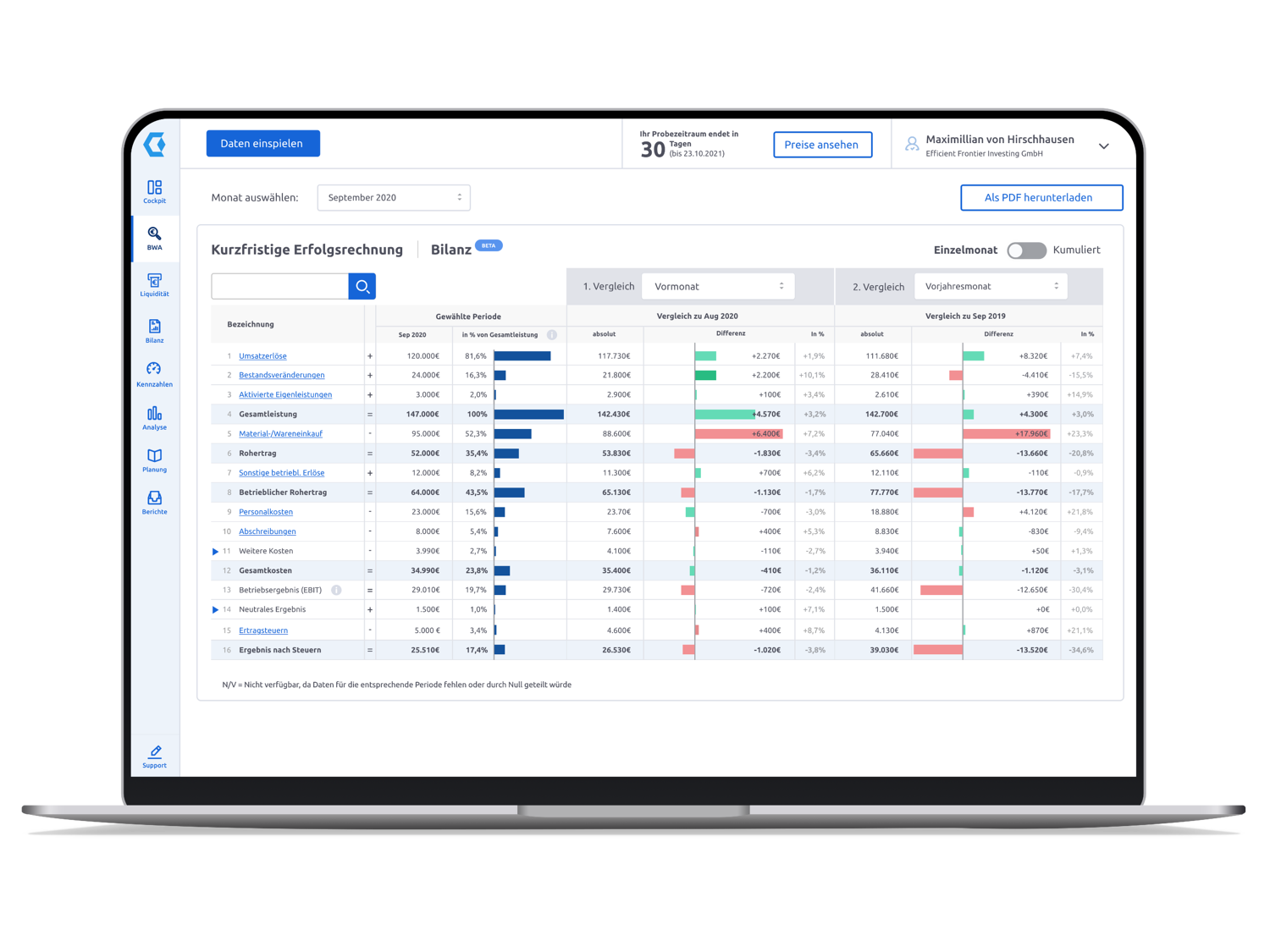

Die Standard-BWA wie sie von der DATEV und auch den anderen Softwareanbietern verwendet wird hat in der Regel folgende Gliederung für die Kostengruppen (siehe Abb. 1):

(Abbildung 1: BWA, nicht aus Companyon)

Die BWA zeigt dann die „Gesamtkosten“. Diese werden vom „Betrieblichen Rohertrag“ abgezogen und die Differenz als „Betriebsergebnis“ ausgewiesen. Auch hier müsste mit Blick auf die im Beitrag „BWA 1: Umsatz und Rohertrag steuern“ angesprochenen Themen eigentlich „vorläufiges Betriebsergebnis“ stehen.

Diese Gliederung der Kostenarten finden Sie einheitlich sowohl im „Vorjahresvergleich“ wie in der „kurzfristigen Erfolgsrechnung“ und in der „Jahresübersicht“ (Details zu den verschiedenen Auswertungen finden Sie im ersten Artikel der Beitragsreihe zur BWA).

Hinter jeder Kostengruppe steht eine unterschiedlich große Anzahl von einzelnen Kostenkonten. Welche das sind, finden Sie am übersichtlichsten im „Wertenachweis“. Dieser zeigt die jeder Kostengruppe zugeordneten Konten. Die meistens dafür genutzte „Summen-Salden-Liste“ ist an dieser Stelle nicht so hilfreich, weil diese die Konten nach ihren Nummern aufsteigend sortiert zeigt. Sie sollten also von Steuerkanzlei oder Buchhaltung zu jeder Auswertung den Wertenachweis anfordern.

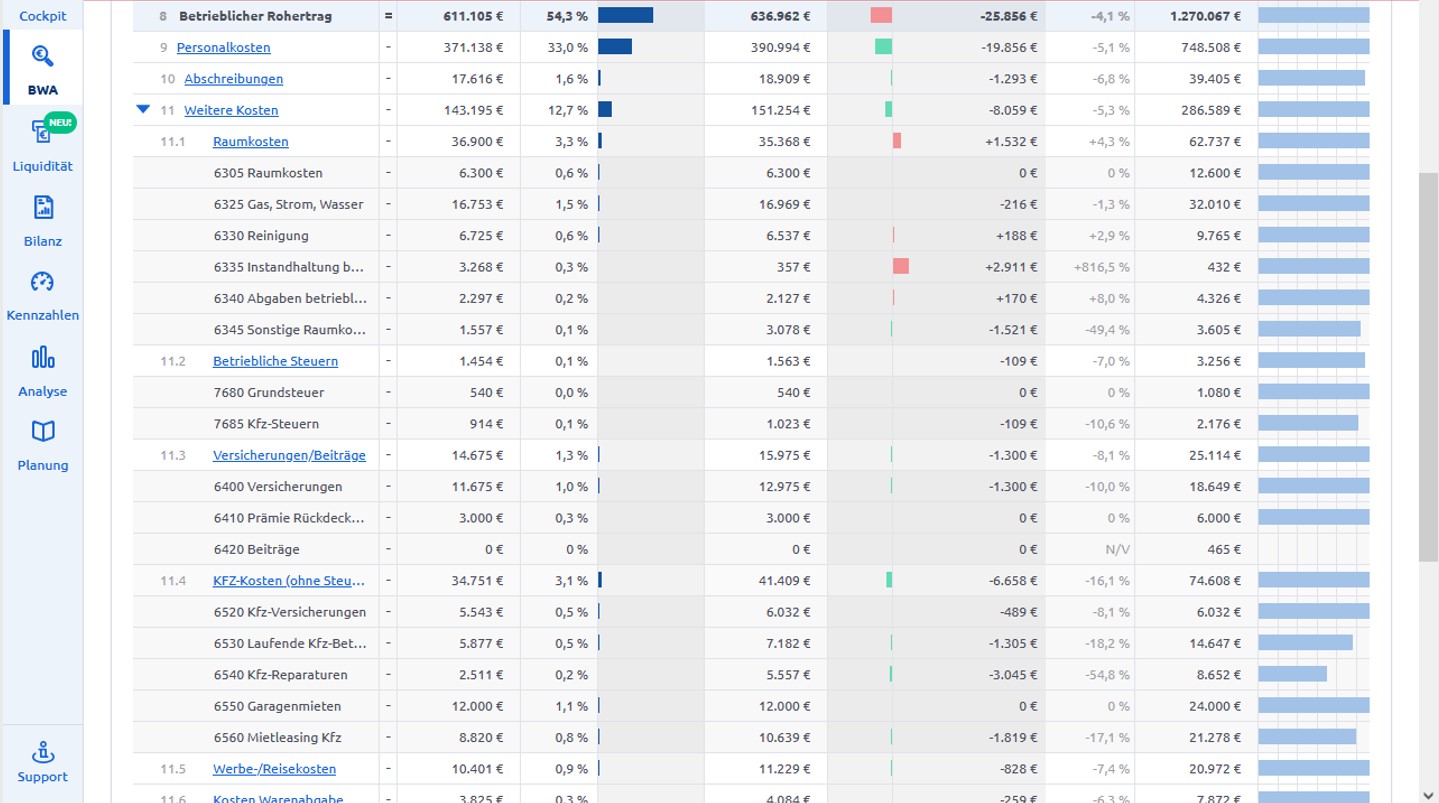

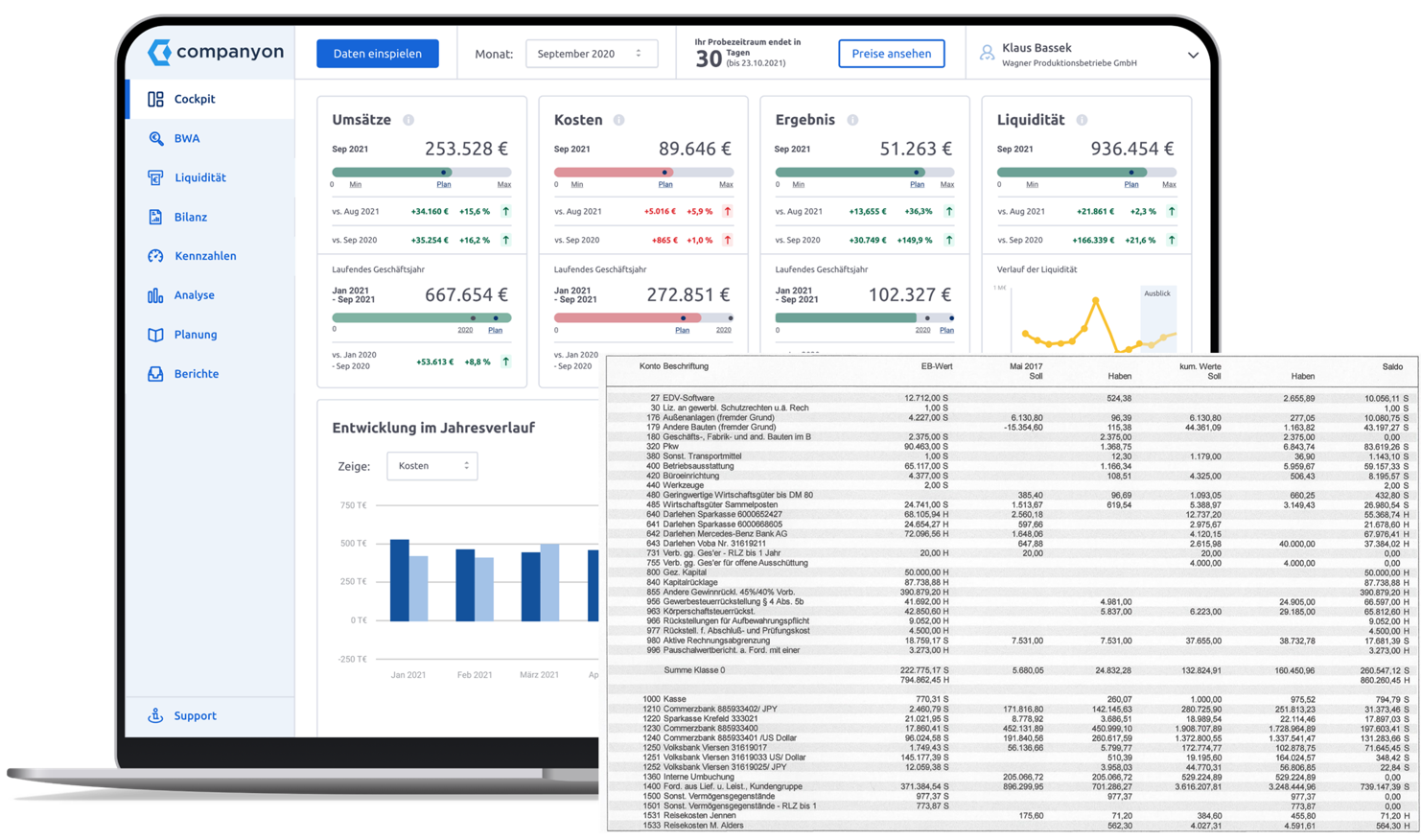

(Kostendarstellung in der BWA von Companyon, inklusive Vergleichswerten und Entwicklung)

Kostentreiber erkennen

Um die Kosten im Unternehmen gezielt zu steuern, sollten die Kostentreiber im Vordergrund stehen. Nutzen Sie für diese Betrachtung die Dezember-BWA, damit Sie die Kosten eines Jahres vollständig im Blick haben. Dabei sind zwei Dimensionen zu beachten:

Warum ist das Erkennen der Kostentreiber so wichtig? Unternehmen sollten sich bei der Steuerung der Kosten auf diese konzentrieren – hier können sie oft am meisten bewegen. Warum nur „oft“? Unternehmen könnten erkennen, dass diese Kosten gerade nicht zu bewegen sind, weil diese Kosten für das Geschäftsmodell existenziell sind.

Mit Blick auf die BWA kommt hinzu: Die Kostentreiber sollten in der Kostengliederung auf den ersten Blick erkennbar sein. Zwei Beispiele:

Kosten steuern: Fixkosten und variable Kosten unterscheiden

Kosten steuern bedeutet in der Regel: Kosten stabil halten oder Kosten senken. Es kann aber auch bedeuten: In Wachstums- oder Investitionsphasen gewollte Kostenanstiege im geplanten Rahmen zu halten und nicht ausufern zu lassen.

Unternehmen sollten zwei grundsätzliche Kostenarten unterscheiden:

Es lohnt sich, einen Blick darauf zu werfen, wie viel Prozent aller Kosten Fixkosten sind. Der ermittelte Prozentsatz nach Durchsicht aller Kostenkonten (eine Betrachtung nur auf Basis der Kostengruppen ist nicht ausreichend) ist meistens höher, als die Beteiligten im Unternehmen vorher geschätzt haben. Bei vielen Unternehmen liegt diese Quote deutlich über 70 %.

Der Prozentsatz der fixen Kosten ist eine wichtige Information für die Gesamtsteuerung des Unternehmens. Ziel ist es immer, die Fixkosten im Griff und möglichst gering zu halten. Dies ist gut für das Ergebnis des Unternehmens. Und es hat einen zweiten positiven Effekt: Es schont die Liquidität im Falle einer Unterauslastung.

Kosten steuern – Preise verhandeln

Das Steuern von Kosten setzt natürlich bei den Preisen an. Dabei sollten die Kostentreiber an erster Stelle stehen. Konzentrieren Sie darauf Ihre Kräfte – und verschwenden Sie diese nicht damit, um 30 Minuten im Internet verschiedene Preise für 3.000 Blatt Druckerpapier zu recherchieren. Achten Sie also darauf, sich nicht zu verzetteln. Denken Sie immer an die 20:80-Regel: Mit 20 % des Aufwands (der insgesamt einzusetzenden Zeit) erreichen Sie 80 % Genauigkeit (der möglichen Preisersparnis); um die restlichen 20 % Preisersparnis zu erreichen, müssten Sie 80% der Gesamtzeit investieren – also das Vierfache der bisher eingesetzten Zeit. Würde sich das wirklich lohnen?

Die meisten Kostenarten sind durch länger laufende Verträge bestimmt. Dies gilt in der Regel für alle Fixkosten. Es gilt aber auch für viele variable Kosten, wenn für diese Rahmenverträge abgeschlossen sind – aktuell erleben viele Unternehmen dieses Thema bei den Energiekosten für Gas- und Strom-Bezug.

Überall dort, wo Verträge bestehen, können Preise meist erst wieder verhandelt werden, wenn diese Verträge auslaufen. Wichtig daher: Wiedervorlagen anlegen, damit die Verantwortlichen im Unternehmen rechtzeitig vor Vertragsauslauf auf diese Kosten blicken und überlegen und entscheiden, ob und wie sie diese Verträge neu verhandeln wollen. Achtung: Verträge, die keine ausgewiesene Vertragslaufzeit haben, sollten Sie einmal im Jahr konzentriert alle zusammen auf den Schreibtisch holen und prüfen. Denken Sie dabei an die Vereinbarungen z.B. mit Ihrer Steuerberatungskanzlei und an Themen wie Versicherungen, Verbandsbeiträge, Software-Updates (brauchen wir die Software noch?) oder Wartungs- und Instandhaltungsverträge. Der Wertenachweis ist auch dabei sehr hilfreich: Gehen Sie alle Kostenkonten durch und machen Sie eine Aufstellung über diese Verträge, die Sie dann einmal im Jahr prüfen.

Natürlich sind bei Neuverhandlungen Vergleichsmöglichkeiten sehr hilfreich. Denken Sie dabei nicht nur an das Internet. Hören Sie sich auch bei befreundeten Unternehmen um. Achten Sie dabei darauf, dass die Ausgangslagen (Mengen, Vertragsdauern etc.) vergleichbar sind.

Wo keine Verträge bestehen, also bei jedem Kauf eine Preisentscheidung zu treffen ist (angebotenen Preis akzeptieren oder nicht), schauen Sie auf das Verhältnis von Recherche-Aufwand zu möglicher Preisersparnis und denken Sie an die 20:80-Regel. Auch für diese Kostenarten könnte eine jährliche, konzentrierte Durchsicht sinnvoll sein.

Ein Sonderthema sind in diesem Zusammenhang die Personalkosten. Dabei geht es in der Regel nicht um Lohnkürzungen oder den Wegfall von Sonderzahlungen – das ist vielleicht in der Unternehmenskrise eine bedenkenswerte Möglichkeit. Im Normalbetrieb geht es um Themen der Arbeitszeitgestaltung, die zu Kostentransparenz und Kostenreduzierung beitragen können: klare Überstundenregelungen, Arbeitszeitkonten, einfache und verständliche Vereinbarungen für Vergünstigungen jeder Art und Sonderzahlungen, . . . Außerdem spielt an dieser Stelle natürlich der Einsatz der Mitarbeitenden (der richtige Mensch an der richtigen Arbeit) und die Produktivität der Abläufe im Unternehmen eine entscheidende Rolle. Damit ist der Übergang zum nächsten Punkt sozusagen fließend: Achten alle im Unternehmen darauf, dass sie möglichst effizient arbeiten?

Kosten steuern – Verhalten beeinflussen

Neben den Preisen spielen natürlich die verbrauchten Mengen eine große Rolle dabei, wie die Kostensumme aussehen wird. Dabei kommen je nach Kostenart viele oder sogar alle aus der Mannschaft mit ins Spiel: Wie ist das Verbrauchs- bzw. Kostenbewusstsein in der Belegschaft ausgeprägt? Was können Sie dafür tun, dass der Verbrauch bestimmter Rohstoffe und Materialien wirklich so sparsam wie möglich erfolgt? Gehen Sie auch dafür einfach einmal die Kostenkonten durch und denken Sie zum Beispiel an sehr naheliegende aber auch „fernere“ Themen:

Bedenken Sie bei diesem Thema aus der Mitarbeiterführung: „Allgemeine Appelle“ bewirken meistens nicht sehr viel, denn sie sind schnell vergessen. Ihre Ansprache sollte zielgerichtet auf diejenigen in der Mannschaft gehen, die das jeweilige Verbrauchs oder Nutzungs-Thema wirklich mit ihrem Verhalten beeinflussen und steuern können – also Verantwortung übernehmen können. Sehr hilfreich ist es, wenn Sie eine Rückmeldung geben bei Erfolgen. Außerdem sind diese Fragen ein Dauerthema, dass in bestimmten Abständen immer wieder angesprochen werden muss und sollte. Tragen Sie auch mit dazu dabei, dass es dazu einen positiven Erfahrungsaustausch im Unternehmen und ggf. mit befreundeten Unternehmen gibt – auch das stärkt und hilft in der täglichen Umsetzung.

Kosten in % wovon

Ein Thema in der Kostensteuerung ist, welche Prozentzahlen dabei helfen können, die Kosten-Sensibilität weiter zu erhöhen gerade mit Blick auf das Unternehmensergebnis – in der BWA das „vorläufige Ergebnis“ (zur Aussagefähigkeit des „vorläufigen Ergebnisses“ lesen Sie im ersten Beitrag der Artikelserie zur BWA nach). Folgende Möglichkeiten können dabei unterstützen:

Die Companyon Controlling Software unterstützt die Anwender an verschiedenen Stellen bei der Analyse der Kostenstruktur und der Identifizierung von Kostentreibern. Der folgende Screenshot zeigt ein Beispiel aus dem Analysemodul:

Kosten der Finanzierung: Zinsaufwand und Zinserträge

Für viele Unternehmen ist der Zinsaufwand für die Inanspruchnahme von Kontokorrentkrediten und für aufgenommene Darlehen eine wesentliche Kostenposition. Zinserträge dagegen führten in den letzten Jahren der Tiefzinsphase meistens ein Schattendasein oder es gab sie schlicht nicht. Beide Positionen finden Sie in der BWA nicht unter den Kostenarten, sondern in den darunter gezeigten Themen der „Neutraler Aufwand“ oder „neutraler Ertrag“. Betriebswirtschaftlich ist diese Zuordnung nicht einsichtig. Auch hier bietet es sich an, beide Positionen umzustellen und in die Kostengruppen als „Zinsergebnis“ mit aufzunehmen, so dass der Zinsaufwand das Betriebsergebnis reduziert.

Natürlich lassen sich auch Zinskosten beeinflussen. Näheres dazu finden Sie demnächst im Beitrag „BWA 4: Die BWA und Kreditgeber - eine besondere Beziehung“ und in der Beitragsreihe „Kreditgespräche erfolgreich führen“.

Steuern als Kosten

Die BWA zeigt als vorletzte Zeile „Steuern Eink. u. Ertr.“ – also die Steuern vom Einkommen und vom Ertrag. Je nach Rechtsform ist das die Einkommensteuer oder Körperschaftsteuer und bei allen gewerblichen Unternehmen (Ausnahme: Freiberufler) die Gewerbesteuer. In den dahinter liegenden Konten (siehe Wertenachweis) werden die laut letztem Bescheid gezahlten vierteljährlichen Vorauszahlungen gebucht.

In vielen Fällen wird damit aber nicht die realistische Steuerlast des laufenden Geschäftsjahres ausgewiesen, denn die Vorauszahlungen beruhen ja auf den zuletzt abgegebenen Steuererklärungen – diese können durchaus das vorletzte Geschäftsjahr betreffen – also bereits zwei Jahre alt sein.

Daher ist auch bei dieser Kostenposition eine Aktualisierung wichtig, um ein möglichst realitätsnahes „vorläufiges Ergebnis“ zu zeigen. Drei Fallgestaltungen sind möglich:

Weitere Gliederungspunkte der BWA

Zwei Zeilen aus der Struktur der BWA sind in diesem und dem vorherigen Beitrag noch nicht angesprochen worden:

Unter dem Rohertrag gibt es die Zeile „So. betr. Erlöse“. In den meisten Unternehmen werden hier lediglich die Auswirkungen bestimmter steuerlicher Gestaltungen gebucht. Ein Klassiker sind die geldwerten Vorteile der Dienstwagennutzung und sonstige geldwerte Vorteile der Gesellschafter von Einzelunternehmen oder Personengesellschaften. Es lohnt sich daher, ein Blick auf die hier zugeordneten Konten (Wertenachweis) zu werfen, zum Verständnis der hier ausgewiesenen Beträge. Beeinflussbar sind diese in der Regel nicht, da sie auf steuerlichen Vorgaben beruhen. Werden weitere Beträge hier gezeigt, sollte darüber mit Steuerkanzlei und Buchhaltung gesprochen werden, um Klarheit über die betrieblichen oder buchhalterischen Hintergründe zu bekommen.

Neutral sind aus der Sicht der Buchführung Beträge, die nicht

betreffen. Manchmal wird in diesem Zusammenhang auch der Begriff „außerordentlicher“ Aufwand oder Ertrag verwendet. Bei den meisten Unternehmen sind hier keine Buchungen vorhanden.

Ein typisches Beispiel für Buchungen in diesem Bereich ist das Kundengeschäft:

Konto für ungeklärte Posten

In der laufenden Buchführung kommt es immer mal wieder vor, dass Buchungsvorgänge für die bearbeitenden Menschen nicht auf den ersten Blick klar sind: Auf welches Konto gehört dieser Geschäftsvorfall richtiger Weise. Bei vielen Steuerkanzleien und Buchhaltungen hat es sich eingebürgert, solche Vorfälle erst einmal auf einem Zwischenkonto zu parken. Dabei ist es natürlich das Ziel, dann am Monatsende alle hier geparkten Vorfälle mit dem Unternehmen zu besprechen und diese vor Ausdruck der Monats-BWA umzubuchen, so dass alle Ertrags- und Kostenkonten die vollständigen Zahlen ausweisen. Das bedeutet: Ein solches Konto muss am Monatsende in der BWA immer den Saldo „0“ zeigen. Sollten Sie in Wertenachweis oder Summen-Saldenliste ein solches Konto finden, dann gibt es zwei Handlungsthemen:

Zum Autor:

Carl-Dietrich Sander war neun Jahre Vorstandsmitglied einer Bank und unterstützt seit 20 Jahren als UnternehmerBerater kleine und mittlere Unternehmen in der kaufmännischen Unternehmensführung. Er ist tätig als Berater, Moderator, Referent und Autor.

Eine Übersicht aller Fachartikel finden Sie hier.

Die unternehmensindividuelle BWA: 1. Umsatz und Rohertrag steuern (Teil 2 der Beitragsreihe zur BWA) Das „Vorläufige Ergebnis“ der monatlichen...

Die BWA zur Unternehmenssteuerung nutzen (Teil 1 der Beitragsreihe zur BWA) Die BWA zur Unternehmenssteuerung nutzen – diese Chef-Aufgabe ist für...

1 Min. Lesezeit

Im digitalen Zeitalter ist die Bedeutung einer effizienten Unternehmenssteuerung und eines zielführenden Controllings unbestreitbar geworden. Mit der...